Apr 30, 2020 | Staff

Aggiornamento sull'ecosistema Bitcoin, crypto-asset e blockchain

E’ online il nuovo rapporto trimestrale sull’ecosistema Bitcoin, crypto-asset e blockchain.

In calce riproponiamo l’editoriale. Il report 2020-Q1 è disponibile qui, il video di presentazione dei risultati di ricerca è consultabile nella pagina dedicata: www.dgi.io/2020q1.

Ringraziamo i nostri partner CheckSig, CryptoValues, Deloitte e Prometeia per aver rilasciato la versione pubblicamente.

Editoriale 2020-Q1

Covid-19 ha segnato anche il mondo cripto: se speravate di trovare tra queste pagine un diversivo al tema che domina le nostre giornate, non sarete delusi, ma i conti col fenomeno pandemico bisogna farli comunque.

Ci riferiamo alla reazione del prezzo di Bitcoin nella crisi globale collegata alla diffusione del virus: un tracollo dei corsi all’innesco della crisi, contestuale a quello di tutti gli indici azionari (sebbene il trimestre complessivamente si chiuda con un consuntivo di “solo” -7%). In tanti ce ne avete chiesto ragione, sottolineando la delusione per questo “equivalente digitale dell’oro” che non ha mostrato il comportamento anticiclico che legittimamente ci si aspetta da un bene rifugio.

La prima constatazione è che, evidentemente, molti investitori ritengono ancora Bitcoin un asset speculativo: comprano quando l’appetito per il rischio è alto, vendono quando vogliono le certezze che trovano nella liquidità e nei titoli di stato e che Bitcoin non può dare. Il tempo giudicherà se questa visione è corretta, altri (tra cui noi) hanno una visione opposta; nel frattempo questo è un primo punto saliente che rende Bitcoin diverso dalle altre asset class: la sua percezione è ancora controversa.

Questa mancanza di consenso sulla natura di Bitcoin lo rende di fatto inassimilabile ad altri beni di investimento: nel secondo semestre 2017 Bitcoin si muoveva assieme all’SP500, nel secondo semestre 2019 assieme all’oro, in quest’ultimo trimestre nuovamente con l’equity. Evidentemente in ogni finestra temporale di osservazione la misurazione della correlazione fornisce un dato, la cui significatività, però, si può cogliere solo allargando la finestra a periodi adeguati quanto a significatività statistica e appropriati come orizzonte di investimento. Ad esempio, usando una finestra fissa di durata un an-no vediamo che la correlazione tra Bitcoin e tutte le altre asset class è stabile al passare del tempo (rolling window) ed è sempre prossima allo zero; viceversa, gli altri beni di investimento mostrano alla stessa analisi una correlazione chiaramente attestata su livelli lontani dallo zero. Più lunga è la finestra, cioè meno è influenzata da situazioni di breve periodo, più marcata è l’osservazione. È inequivocabile: sul medio periodo Bitcoin mostra un andamento indipendente da tutto il resto, forse perché non abbiamo ancora capito a cosa sia comparabile o, come riteniamo noi, perché è diverso da tutto il resto. È opportuno rimarcare questo concetto, su cui è facile fare confusione: mancanza di correlazione (correlazione zero) non vuol dire anti-correlato (correlazione negativa). In altri termini, Bitcoin non si muove in controtendenza (sale quando l’equity scende); semplicemente si muove in modo indipendente.

Insomma: se una rondine non fa primavera, un trimestre non definisce la natura di Bitcoin; statisticamente Bitcoin conferma la sua unicità come asset class capace di una straordinaria riduzione dei rischi se inserito in un portafoglio di investimento diversificato. Pubblicheremo nei prossimi mesi uno studio più ampio e dettagliato per chiarire que-sta conclusione forte.

Un’altra considerazione, più sofisticata, la stiamo mettendo a fuoco assieme ad altri ricercatori in un lavoro su “hidden markov model”: si tratta di modelli tipicamente utilizzati nell’ambito dei sistemi di apprendimento di intelligenza artificiale. Nel nostro caso il mercato viene modellato come un processo stocastico le cui variabili di controllo sono “hidden”, definiti appunto stati latenti. Il mercato cripto si può parametrizzare con un numero arbitrario di stati latenti, ma l’evidenza è che il modello è sempre dominato dallo stato fortemente ribassista e quello fortemente rialzista, con gli stati intermedi a bassa significatività; le matrici di transizione tra gli stati dominanti dicono che al 70% il mercato resta nello stato in cui si trova, al 30% passa nell’altro stato. È una evidenza che conferma il senso comune: volatilità estrema nelle transizioni tra cicli rialzisti e cicli ribassisti, con lunghi periodi trascorsi nello stesso ciclo. Un comportamento chiaramente accentuato da quella mancanza di consenso di cui abbiamo scritto sopra, nonché da un mercato con volumi ancora limitati e non regolamentato, soggetto pertanto ai movimenti estremi provocati da grandi operatori (le cosiddette “balene”) e da esagerate posizioni a leva, senza nessuno dei cosiddetti circuit breaker come la sospensione per eccesso di ribasso.

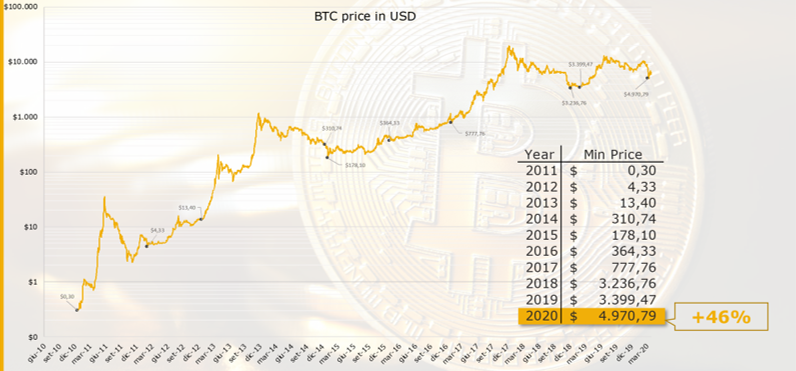

Infine, se anche Bitcoin marcasse quest’anno una quotazione minima al livello finora osservato di circa $5000, sarebbe comunque un incremento del +46% rispetto al minimo osservato nel 2019. Quando si tratta di Bitcoin meglio osservare la bottom line e non farsi confondere dagli eccessi di volatilità.

Oltre all’analisi di mercato, in questo numero vi presentiamo molto altro: gli sviluppi di Bitcoin ed Ethereum, AVA e Algorand, gli aggiornamenti su Libra e il contante digitale di banca centrale, ecc. Non manca un pezzo surreale sulla significatività del numero 42 che speriamo vi strapperà un sorriso.

Quanto ai prossimi mesi: occhi puntati a metà maggio sull’halving, il dimezzamento della quantità di Bitcoin emessi per ogni blocco. Il modello di stock-to-flow , che finora ha perfettamente descritto la crescita delle quotazioni di Bitcoin, prevederebbe nei prossimi 18 mesi una crescita delle quotazioni di un fattore 10. Ne parleremo il prossimo trimestre.